Mis on euribor ja kuidas see mõjutab kodulaenu makseid?

Mis on euribor ja kuidas see mõjutab kodulaenu makseid?

“Iga kord kui praegu seltskonnas räägitakse kinnisvarast, ei saa me üle ega ümber ka euriborist. Mis imeloom see euribor on ja kuidas ta mõjutab sinu kodulaenu makseid,” võtavad oma artiklis kokku Lahe Kinnisvara kutseline vara hindaja Taavo Vainomaa ja kutseline kinnisvara hindaja Kadri Pohlak. Teemasid kommenteerivad Anne Pärgma, Swedbanki eluasemelaenude valdkonna juht ning Luminori panga klienditeenuste juht Eestis Kaspar Kork.

Mis on euribor?

Lihtsustatult öeldes on euribori näol tegemist määraga, millega on Euroopa pangad valmis üksteisele eurodes raha laenama. Euribori määrasid on kokku viis, kodumajapidamised puutuvad enamasti kokku 6 kuu euriboriga, kuid olemas on ka 1 nädala, 1 kuu, 3 kuu ja 12 kuu euribor.

Euribori määrad avaldatakse igal tööpäeval kell 12 ning need kujunevad suure bilansimahuga Euroopa pankade keskmiste hinnangute baasil. Hinnangud omakorda tuginevad sellele, mis toimub majanduses (näiteks seoses inflatsiooniga), aga ka nõudluse ja pakkumise poole peal.

Euribori määr

Euribori määr (siin ja edaspidi 6 kuu euribor) ning sellele lisanduv panga marginaal moodustabki sinu eluasemelaenuintressi: esimene määr on muutuv ja teine fikseeritud.

Ja tegelikult ei peakski me rääkima vaid kinnisvaraga seotud laenudest, lisaks neile on euriboril oluline roll ka teiste laenude, liisingute, hoiuste ja tuletisinstrumentide määrade kujunemisel.

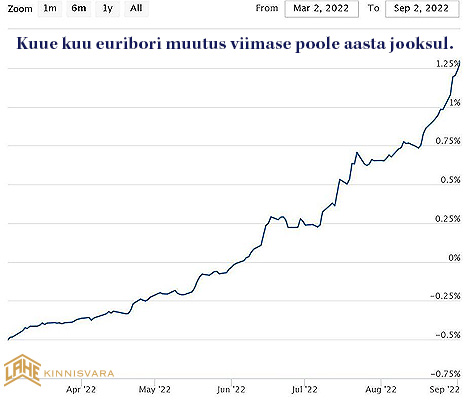

Euribori määr ja selle muutumine annab seega olulise panuse laenu kulukusele. Pikka aega nautisime me negatiivse euribori vilju ning see tähendas enamasti 0% määra, mistõttu koduostja igakuised laenumaksed võrdusid panga marginaaliga.

Negatiivsetest intressimääradest on kiire inflatsiooni tõttu saanud aga ajalugu: veel 2022. aasta juuni algul nullist allpool püsinud määr on viimase 3 kuuga suurenenud ligi 1,3%-ni.

Koduostjatele on paljuski tegemist halva uudisega, sest igakuised laenumaksed suurenevad märgatavalt ning ka laenumaksete fikseeritud osa kipub enamasti olema euribori määraga korrelatsioonis. Seega võib oodata mingisugust muutust ka marginaali osas.

„Samas vastavalt keskpanga määrusele arvestasime enne euribori tõusu ja ka nüüd laenumakseid intressiga 6% (panga marginaal + euribor kokku) või eeldatav lepingujärgne intressimäär (euribor + marginaal) + 2%, olenevalt sellest, kumb on suurem,“ ütleb Swedbanki eluasemelaenude valdkonnajuht Anne Pärgma. Seega enne laenu andmist arvutas pank, kas laenuvõtja on võimeline kohustusi täitma, kui intressid kasvavad.

Euribor lähitulevikus

Visates pilgu peale turgude ootusele euribori edasise käitumise osas, ei paista pilt kuigivõrd helge olevat: euribori forward kõver ehk turgude hinnang tulevasele määrale näitab seda, et aasta pärast võiks euribor jääda 2,3% juurde ehk 1 protsendipunkti võrra tänasest tasemest kõrgemale.

Pärgma sõnul Euroopa Keskpank (ECB) tõstis septembris intressimäärasid ja on teada, et nad teevad seda veel, et pidurdada inflatsiooni. Seega võib öelda, et negatiivset euribori (lepingutes 0) lähiaastatel ei tule, vastupidi, valmis tuleb olla tõusuks. Laenuvõtjal on mõistlik teha arvutused enda jaoks läbi lisades marginaalile euribor suuruses 2%, 3%, 4% ja ka 5%. Ajalooliselt on euribor olnud ka üle 5%. Meeldetuletus veel, et euribor muutub iga 6 kuu järel, seega, kui ta on ühel hetkel väga kõrgel, siis järgmisel hetkel võib olla taas väiksem. Seepärast on oluline olla teadlik euribori liikumisest, selle mõjust laenu kuumaksele ning mitte teha rahaliselt ebamõistlikke otsuseid.

Luminori panga klienditeenuste juht Eestis Kaspar Kork näeb samuti euribori väljavaadet tõusvas joones: “Kui kuue kuu euribor on praegu 1,5% ja aastane 2,1%, siis järelikult peab ka kuue kuu euribor lähiajal jõudma üle 2%. Kui hinnatõus ja hinnatõusu ootus ei rauge uue aasta alguseks, siis on võimalik ka märksa suurem intressitõus.”

Kutseline vara hindaja Taavo Vainomaa koostas, mis näitab, kuidas intressimäärade muutumine mõjutab igakuiseid laenusummasid:

| Laenusumma | Intressimäär | ||||||

| 1,75% | 2,00% | 2,50% | 3,00% | 3,50% | 4,00% | 4,50% | |

| €50,000 | €206 | €212 | €224 | €237 | €250 | €264 | €278 |

| €100,000 | €412 | €424 | €449 | €474 | €501 | €528 | €556 |

| €150,000 | €618 | €636 | €673 | €711 | €751 | €792 | €834 |

| €200,000 | €824 | €848 | €897 | €948 | €1,001 | €1,056 | €1,112 |

| €250,000 | €1,029 | €1,060 | €1,122 | €1,186 | €1,252 | €1,320 | €1,390 |

| €300,000 | €1,235 | €1,272 | €1,346 | €1,423 | €1,502 | €1,584 | €1,667 |

| €350,000 | €1,441 | €1,483 | €1,570 | €1,660 | €1,752 | €1,847 | €1,945 |

| €400,000 | €1,647 | €1,695 | €1,794 | €1,897 | €2,002 | €2,111 | €2,223 |

| €450,000 | €1,853 | €1,907 | €2,019 | €2,134 | €2,253 | €2,375 | €2,501 |

| €500,000 | €2,059 | €2,119 | €2,243 | €2,371 | €2,503 | €2,639 | €2,779 |

Tabel 2. Intressimäära mõju muutus laenu tagasimaksele

Tabeli selgituseks niipalju, et tegemist on keskmise ehk 25-aastapikkuse laenu tagasimakse summadega ning intressimäärade puhul tuleb arvestada sellega, et kui 0% euribori puhul jäid madalamad määrad 1,6%-2,0% vahele (panga marginaal), tuleb täna neile lisada 1,3 protsendipunkti ning aasta pärast võib olla isegi 2,3 protsendipunkti.

Esimesel juhul jääks intressimäär 2,9%–3,3% ja teisel 3,9%–4,4% vahele. Seega näeme odavamate laenude osas igakuiselt 50–100 euro suurust tagasimakse summa kasvu, kallimate laenude puhul räägime aga juba paarisaja eurostest summadest.

Juhul kui kulude kasv ei tundu üksikuna võttes tohutult suur, siis siin tuleb arvestada sellega, et lisaks koduomanikele mõjutab tagasimakse summade kasv ka investoreid ja ettevõtjaid ning tegemist on siiski ühe osaga elukallinemise paketist, kuhu kuuluvad nii toidu, kodusooja, elektri ja kütuse hinna kallinemine.

Eelnev info puudutas peamiselt ujuvaid intressimäärasid. Eesti Panga andmetel on selliseid eluasemelaenu omanikke üle 90%.

Fikseeritud intress

Kuidas on aga lugu fikseeritud intressimääradega, mis võimaldavad väljaminekuid palju paremini ennustada ja hallata ehk teisisõnu riske maandada?

Ehkki Eestis on see praktika pigem haruldane nagu näitab ka statistika, siis näiteks USAs ja Suurbritannias on intressimäärade fikseerimine palju laiemalt levinud. Eestis pakkusid kuni tänavuse aastani sellist varianti ainult mõned üksikud pangad ning olukorras, kus euribor muutus positiivseks, oli õige aeg intress fikseerida hoopis aasta tagasi, kui seda sai veel teha väga madala intressimääraga.

Olukorras, kus euribor on 1,3% juures, on 5-aastase fikseeritud intressimääraga toote hind täna 2,2% ehk ligi 1 protsendipunkti võrra kallim kui ujuva euribori hind, ent näiteks madalam kui turgude ootus euribori edasiste liikumiste osas.

Seega tänases olukorras tähendas 2% pangamarginaali juures ujuv määr 3,3% intressi ning fikseeritud määr 4,2% intressi. Kui aga panustada oluliselt kõrgematele euribori määradele, kui on tänane turgude ootus, siis võib olla mõistlik määr ära fikseerida.

Seda, milline otsus tuleks praeguses olukorras langetada on võimatu täieliku kindlusega öelda, lõppkokkuvõttes on see iga koduomaniku personaalne otsus, mis tuleneb tema hinnangust oma rahaasjadele.

Pärgma ütleb inimeste huvi kohta intressimäära fikseerimiseks, et kui nad saavad aru, et laenu intressi fikseerides (intressi tüüp on 5 aasta Euro intress) tõusevad nende laenu kuumaksed otsekohe, siis huvi väheneb. Lisaks tuleb arvestada ka piirangutega. Sama kuumakse suuruses fikseeritud annuiteetgraafiku valimisel on rahaliselt plussi jääda suurem tõenäosus. 6 kuu euriboriga ning fikseeritud annuiteetgraafikuga sõlmitud lepingus on suur eelis ka see, et graafiku tüüp kehtib kuni laenuperioodi lõpuni, fikseeritud intressiga aga 5 aastat.

Swedbank pakub eluasemelaenusid 6 kuu euriboriga. Euro intressiga on võimalik laen fikseerida 5 aastaks, kuid siin on teatud piirangud laenu kasutuselevõtu osas ning ka fikseeringu perioodil ei tohiks ette tulla muudatusi, näiteks ennetähtaegset tagastamist, sest see võib olla laenuvõtjale ebamõistlikult kulukas just fikseeringu katkestamise tasu näol.

Reeglina soovivad inimesed mõistlikus suuruses kuumakset ja pikema ajaperioodi jooksul. Selleks pakub Swedbank 6 kuu euribori baasil fikseeritud annuiteetgraafikut, kus laenu kuumakse on sama ning laenu lõpptähtaeg pikeneb/lüheneb vastavalt euribori tõusule/langusele. Fikseeritud annuiteetgraafiku puhul läheb kuumakse suuremaks juhul, kui euribor tõuseb niivõrd, et lepingus toodud maksimaalselt tähtajast ei piisa, samas, kui euribor taas langeb, jätkub graafik tavapäraselt. Vaadake täpsemalt SIIN.

“Ajal, kui olukord majanduses viitab euribori edasisele tõusule, pakub ka Luminor oma klientidele kodulaenu intressimäära fikseerimist. Seda nii uute kui ka olemasolevate laenude puhul ning huvi sellise võimaluse vastu on suur,” ütles Luminori panga klienditeenuste juht ning jätkas, et üldjuhul on fikseeritud intressimäär kõrgem kui fikseerimata. „Samal ajal on see justkui kindlustus edaspidise laenu kallinemise vastu ning aitab paremini planeerida pere eelarvet, kuna laenumakse suurus fikseerimise perioodil ei muutu,“ lisas Kork.

Euribori kasv – kas sellel on ka positiivseid külgi?

Euribori kasv ei tähenda aga ainult halbu uudiseid, sest üldiselt kipub laenukulukus olema pöördvõrdeliselt seotud kinnisvarahindadega – kõrgem euribor koos elukalliduse kasvuga peaks teoorias pakkuma leevendust kinnisvarahindade kallinemisele.

Kõrge euribori määr tähendab ligipääsu vähenemist kodulaenuturule, kuna laenusobilikke kliente on karmimas finantseerimiskeskkonnas lihtsalt vähem. Väiksem ligipääs tähendab aga potentsiaalsete koduostjate arvu vähenemist ning juhul kui pakkumiste arv oluliselt ei muutu, toob see kaasa tehingute arvu vähenemise ja hinnakasvu pidurdumise ning selle võimendumisel ka hinnalanguse.

Eestiga sarnastel liberaalsetel turgudel, kus kinnisvara hinnakasv on viimasel paaril aastal olnud väga kiire ning intressid ei ole fikseeritud, oleme juba näinud hinnalangust (Austraalia, Kanada, Rootsi, Uus-Meremaa).

Mida liberaalsem on turg, seda volatiilsemad on hinnad ning halvemal juhul jääb hinnalangus 20% juurde ja kohati ka kõrgemale. See aga tähendab, et hoolimata kõrgematest intressimääradest on võimalus vähendada oma igakuised kodulaenumakseid suuremad, kui need olid aasta tagasi.

Kas laenuvõtjad saavad kõrgete intressidega hakkama, kommenteerib Luminor

Luminori klienditeenuste juht Eestis Kaspar Kork ütles, et kodulaenuturgu on viimasel poolel aastal rohkem mõjutanud kiire kinnisvara hinnakasv ning üleüldine tarbija kindlustunde langus. „Need on peamised mõjutajad, mis on pannud inimesi oma soove veelgi rohkem läbi kaaluma. Samuti üleüldine väga kiire hinnakasv mõjutab ka järgmisel poolel aastal oluliselt inimeste võimekust uut kinnisvara osta. See kokku tähendab, et ostuotsused tehakse kaalutletumalt,” tõi ta välja.

Korki sõnul on kuue kuu euribor püsinud nii kaua negatiivne, et laenuvõtjad on hakanud madalaid intresse ja igakuist muutumatut laenumakset loomulikuks pidama. Siiski on majandus tsükliline ning koos muutustega makromajanduses liiguvad ka intressid. „Seetõttu oleme ka varasemalt klientidele südamele pannud, et madalad intressid ei saa püsida kogu pika laenuperioodi lõpuni ning võimaliku euribori tõusuga tuleb laenu võttes kindlasti arvestada“, lisas ta.

Kork tõi näiteks, et kui varasemalt nullis olnud euribor tõusis augustis 1%-le, tõi see 100 000 eurose ja 20-aastase laenu puhul kaasa keskmiselt 50 euro suuruse igakuise laenumakse tõusu. Kui aga euribor peaks tulevikus tõusma 4%-le, siis tähendaks see laenuvõtjale lausa üle 200 euro suurust igakuist laenumakse tõusu. „Täpne laenumakse suurenemine sõltub olemasolevast marginaalist ja laenu tähtajast, kuid igal juhul tasuks kodu soetamisele mõeldes sellised arvutused enda jaoks läbi teha ning mõelda, kui suureks igakuiseks laenumakseks ollakse valmis,“ selgitas ta.

„Peame väga oluliseks, et inimesed oma kohustustega hakkama saaksid. Lähtume Luminoris vastutustundliku laenamise põhimõtetest ning seejuures arvestame ja räägime juba laenu andes, et intressid võivad tõusta,“ rääkis Kork. Ta lisas, et laenu väljastades arvestatakse isegi sellega, kas klient oleks võimeline laenu tagasi maksma, kui kehtiks näiteks 6%-ne intress. Korki sõnul annab see mõlemale osapoolele kindluse, et intressitõusust tulenev potentsiaalne täiendav kulu on laenuvõtjale jõukohane.

Juhul kui soovite teada saada enda vara turuväärtust müügi eesmärgil või mõnel muul eesmärgil, võtke ühendust artikli autorite ja kutseliste hindajatega:

Taavo Vainomaa

+372 506 2838

taavo.vainomaa[ät]lahekinnisvara.ee

Kadri Pohlak

+372 5804 3283

kadri.pohlak[ät]lahekinnisvara.ee

Artikkel on avaldatud kv.ee kinnisvaraportaalis, Geenius portaalis ning Õhtulehes.